ピーター・リンチは、伝説的な成績を上げたファンド・マネージャーです。

その投資のプロ中のプロが、アマチュア投資家向けに書いた株式投資の指南本が、「株で勝つ」です。

リンチは、株価が10倍に高騰する成長株に関して、現在では広く使われている「テンバガー」という造語を作った投資家です。

本書でも、成長株投資について多くの記述をしています。

そして本書は、バリュー投資の教科書になっています。

ユーモアを交えた平易な文章が、高度な内容を、わかりやすく楽しみながら読める優れた教科書にしています。

本記事では、この「株で勝つ」をレビューします。

「章ごとの要約メモ」節では、「株で勝つ」の章ごとの要約もします。

紹介する版について

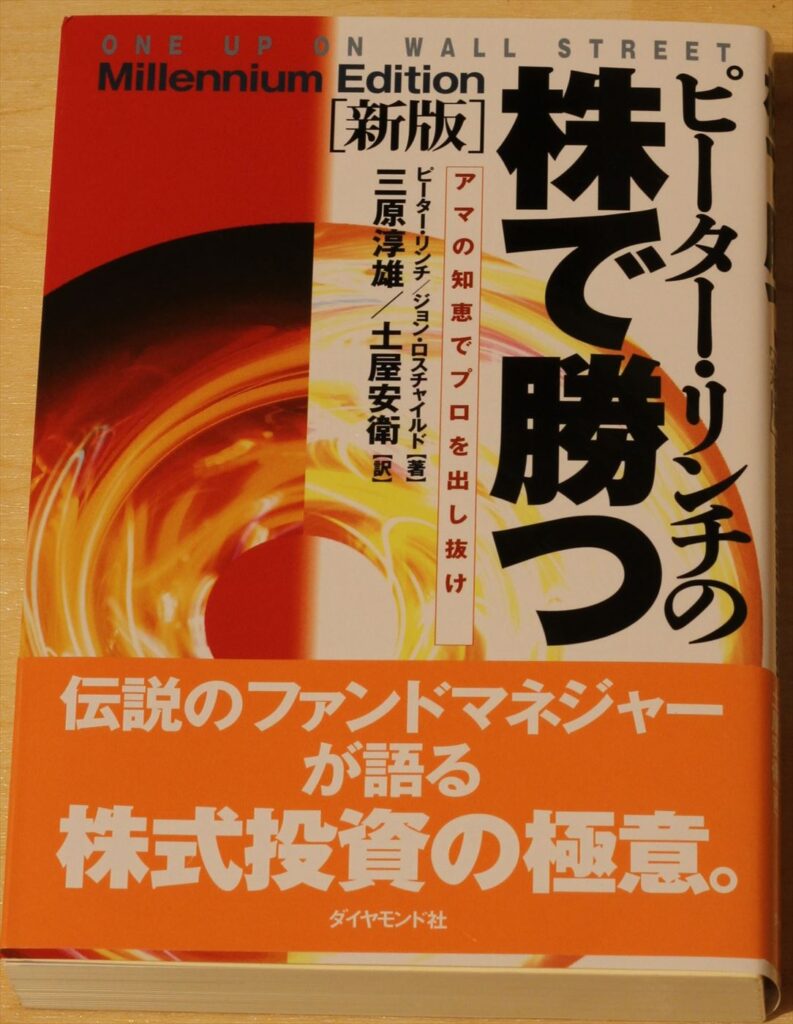

紹介するのは「ピーター・リンチの株で勝つ―アマの知識でプロを出し抜け」[新版]

ここで紹介する版は、「ピーター・リンチの株で勝つ―アマの知識でプロを出し抜け」[新版]です。

- ピーター・リンチ、ジョン・ロスチャイルド 著

- 三原 淳雄、土屋 安衛 訳

多分、現在の日本では、この「新版」が流通している版のほとんどだと思います。

「新版」(ミレニアム版)の改訂の規模

「新版」は、英語ではMillenium Editionの表記ですから、2000年の改訂のことです。

「株で勝つ」はもともと、1990年に初版が出ました。

「新版」は、巻頭にピーター・リンチによる「ミレニアム版への序章」が掲載されており、そこで1990年代の出来事に解説を加えています。

本編では、1990年以降の出来事については特に触れていません。

ミレニアム改訂はあまり大掛かりなものでなかった様子です。

刷数から見る売れ行きについて

巻末の出版情報は、以下のようになっています。

- 2001年3月8日 第1刷発行

- 2020年1月17日 第30刷発行

1回に何冊印刷するのか知りませんが、平均して2年に3刷も刷っているというのは、日本に限っても相当に広く読まれてきた書物と言えます。

著者ピーター・リンチは伝説のファンド・マネージャー

著者ピーター・リンチは、投資信託運用会社フィデリティ・インヴェストメンツのファンド・マネージャーだった人です。

1977年から1990年まで、「マゼラン・ファンド」を運営し、平均年率29.2%のリターンを達成した伝説の投資家です。

1944年生まれとのことなので、2021年の現在で77歳でしょうか。

投資の神様ウォーレン・バフェットは1930年生まれですから、バフェットよりずいぶん若いです。

年率29.2%の投資成績って、どのくらい凄いの⁉

ピーターリンチが「伝説」と呼ばれているのは、この29.2%が物凄いことだからです。

よく、年率20%でも、相当凄いことだと聞きます。

年率29.2%で13年運営すると、財産が28倍になります。

いまの100万円が、13年置いておいたら2,800万円になるとしたら、夢のような話です。

これがどのくらい凄いことか、調べてみましょう。

該当の時期のダウ・ジョーンズ工業指数のチャートを次に示します。

このチャートから、1977年初頭と1990年末のダウ指数を読み取ると、それぞれ1004、2633です。

13年でダウ指数は2.62倍になりました。

平均年成長率を計算すれば、7.70%です。

これらの数字を、マゼラン・ファンドのリターンと比べたのが次の表です。

| Dow Jones Index | マゼラン・ファンド | |

| 1977年初 | 1004 | |

| 1990年末 | 2633 | |

| 13年の成長(倍) | 2.62 | 27.95 |

| 平均成長率(年率)% | 7.70 | 29.2 |

13年間、インデックス投資をして2.6倍にしかならないところを、ピーター・リンチに預ければ28倍になったということだと思うと、マゼラン・ファンド、復活してほしいです。

というか、投資本とか書く代わりに、現在のマゼラン・ファンドを一言教えてくれればいいのになぁ、と思ったりします…。

ウォーレン・バフェットとの比較

別の記事で、ベンジャミン・グレアム「賢明なる投資家」にバフェットが書いた補遺「グレアム・トッド村のスーパー投資家たち」を紹介しました。

そこでは、グレアムの門下生たちが、軒並み20%を超える驚異の年率リターンを記録していたことが紹介されています。

その中に、ウォーレン・バフェット自身が1957~1969年の間、運用したバフェット・パートナーシップの運用成績が紹介されています。

そこでのバフェットの平均年間リターンは29.5%です。

ピーター・リンチの29.2%は、バフェットの運用成績並みであり、やはり凄い投資家だとわかります。

バフェットとの比較をさらに深掘りする

バフェット・パートナーシップの時期のダウ指数の推移は以下のチャートのとおりです。

バフェット・パートナーシップの成績を、ダウの成長と比較したのが以下の表です。

| Dow Jones Index | バフェット・パートナーシップ | |

| 1957年初 | 496 | |

| 1969年末 | 800 | |

| 12年の成長(倍) | 1.61 | 22.25 |

| 平均成長率(年率)% | 3.75 | 29.5 |

マゼラン・ファンドの時代は、ダウ平均の平均年間成長率は7.70%でした。

バフェット・パートナーシップの時期の3.75%と比べると、ピーター・リンチが活躍した時期のほうが相場の成長性は高かったと言えます。

そう思うと、やっぱりバフェットの成績に軍配はあがるのかもしれません。

どっちも雲を突き抜けてはるか成層圏の上の成績なのだろうから、私にはよく理解できませんが...。

本書には他の投資家は1度しか言及されませんが、ウォーレン・バフェットだけは何度か話題に上ります。

ピーター・リンチは、本書の第2章でウォーレン・バフェットのことを、以下のように評しています。

そしてウォーレン・バフェットも偉大な投資家である。彼の投資方法は私と似ているが、彼の場合は、気に入ったら会社をまるごと買ってしまう。

ピーター・リンチ「株で勝つ」

バフェット・パートナーシップの後、バフェットがバークシャー・ハサウェイの会長になり、巨大企業に育て上げ、投資家と経営者の手腕を発揮し続けていることは、有名なことです。

投資本としての方向性

一言で投資といっても、いろいろな種類の投資法があります。

同時に、いろいろな金融商品が投資対象としてあり得ます。

だから、投資本と言っても、いろいろなジャンルのいろいろな手法に関する書籍が出版されています。

株投資に特化

ピーター・リンチの「株で勝つ」は、株投資に特化した書籍です。

債権投資よりも株投資の方が優れていると考える根拠が、第3章で説明されます。

1990年ごろのアメリカの事情の下では不動産投資が有利だったことにも第4章で言及しています。

それ以外の18章は、株の記述のみです。

「アマの知識でプロを出し抜け」

本書の副題は、「アマの知識でプロを出し抜け」です。

日常の買い物や、職業上の情報から、ウォール街の機関投資家が気が付かない優れた投資対象を見つけることが可能という主張です。

機関投資家よりも個人投資家の方が有利な点を繰り返し列挙してくれるので、夢があるし、モチベーションが上がります。

ただし、株を購入する前には、じっくり調査をしてからでないと買ってはいけないという注意も繰り返し書いてあります。

成長株に重みを置いたバリュー投資

「テンバガー」という造語を作った著者だけあって、成長株や業績回復株について熱っぽく語る場面が多くあります。

一方で、それほど高い成長性がない優良株や、周期的に騰落を繰り返す市況関連株の投資の考え方も解説されます。

そして、著者が自分はバリュー投資家だと宣言する通り、ファンダメンタルズをしっかり調べて割安の株価で買うことを常に強調するバリュー投資の指南書です。

本書の評判

楽天ブックスやアマゾンでの評判

楽天ブックスやアマゾンの口コミでは、優れた投資本との良い評判が多いです。

もっと早く知って読みたかったという意見がたくさん見受けられます。

退屈とか、成功談をだらだら書いているという評も一定数あります。

一般論ばかりでなく、著者の体験を全面に押し出しながら説明する項目が多く、私にはそれが読みやすさにつながっていました。

ただ、読む人によっては、そういうのが鼻につくから嫌な方もいるかもしれませんね。

「世界で最も読まれている株の名著10選」での紹介

私が本書を手に取った一番の理由は、以前、別の記事で紹介した西野武彦著「世界で最も読まれている株の名著10選 」で紹介されていたからです。

この本は、著名投資家10人とその著書を紹介している本です。

読んでいて面白い本し、次に読む投資本選びにも大変参考になるので、おすすめです。

この「株の名著10選」の32~33ページには、西野氏が作った何通りかの書籍リストとランキングが載っています。

これらリストの中で、ピーター・リンチ「株で勝つ」は、

- 長期投資家向けの本

- 初心者でもわかりやすい本

- 部数が100万部を超えていると言われている本

にリストアップされており、

- 私が選んだおすすめ度ランキング 1位

ということでした。

難易度について

初心者でもわかりやすく書かれている

本格的な投資本の中では、わかりやすく書かれている本だと思います。

たぶん、金融リテラシーや投資の入門書を読んだことがある方なら、あまり難解に思わずに読み進められると思います。

私自身、金融リテラシーや投資の入門書―銀行の窓口で投資の相談をしては危ないとか、ドルコスト平均法でインデックス積立投資をしなさいと言った内容の書物―を5~10冊くらい(どこまでをそのジャンルとするか、はっきりしないので)読んだ以外は、本格的投資本は3冊目ですので、まだまだ初心者です。

ですが、だいぶスラスラ読めましたし、論点もわかりやすかったです。

他のバリュー投資本との比較

前に読んだ本格投資本2冊は以下で、それぞれレビュー記事を書いたので合わせて読んでいただけると嬉しいです。

これら2冊と比較しても、「株で勝つ」ははるかに読みやすく、わかりやすいです。

「賢明なる投資家」との比較

「賢明なる投資家」はバリュー投資のバイブル的な名著です。

勉強し応えがある一方で、最終改訂でも1970年ごろだった書物であり、古くなってしまっているのも確か。

例として出て来る企業は、50年経った今ではすでに無くなったり名前が変わったりしている会社が多いです。

本来理解を助けるための例題が却って理解を難しくする結果になってしまっており、読み進めるのが辛い書物になっているのは否めません。

その点、「株で勝つ」は、1980年代に書かれた書物です。

ダンキンドーナツ、スバル、ウォルマート、デル・コンピュータ、タコ・ベル、...。例に出て来る企業が馴染みのある名前が多いのが、非常に読みやすく感じます。

「賢明なる投資家」では、債権に関する記述が、私には全然わからなかったです。

ウォーレン・バフェットも、自分が亡きあとは資産の90%(95%⁉)をS&P500連動ETFで運用しなさいと言っている現在でも、債券が必要な投資商品なのか悩みながら読み進めていました。

その点、「株で勝つ」は株に特化した投資本ですから、論点もわかりやすかったです。

「投資で一番大切な20の教え」との比較

「投資で一番大切な20の教え」は私は初めて読んだ本格投資本でした。

こちらも、バリュー投資の本で、ウォーレン・バフェットが株主総会で配ったと言われるほど評価した本です。

「投資で一番大切な20の教え」を読んだ当時と比べると「株で勝つ」を読んだ今の方が私の理解力も進んでいるでしょうから、読後の印象をそのまま比較するのは公平でないかもしれません。

「投資で一番大切な20の教え」が書かれたは2000年代ですから、書かれた時代の近さという意味では、「株で勝つ」の方が古く、時間的に遠いです。

「投資で一番大切な20の教え」はバリュー投資の考え方のエッセンスを凝縮したような読み応えのある本です。

わくわくしながら読んだ部分も多かったものの、例が少なく概念的で、難解だった印象は強いです。

それに比べると、「株で勝つ」は、例が多いのが分かりやすく、それが圧倒的に難易度を下げているのは間違いありません。

文章の読みやすさについて

ユーモア豊富な人間味あふれる文章が魅力

ピーター・リンチの文章は、ユーモアが溢れ、そのため読んでいて飽きないです。

本来難しい顔をしながら説明する投資の講義を、随所にジョークを交えながらリラックスして聞かせてくれる感じです。

自分自身の経験を交えながら説明する文章のスタイルも、著者の人柄を感じさせ、魅力があります。

自分の経験を失敗も含めて面白おかしく書いているところも好き

著者自身の投資体験を例に話を進める場面が多いですが、失敗談も臆せず紹介しているところが、印象に残りました。

伝説の投資家でも、こういう失敗をするんだと思って読むことができます。

もっとも、自信がある著者だからこそ、赤裸々に失敗談を語れるのでしょう。

逆に、チャンスは2度は逃がさないものだ、などと成功事例を自信満々に語る部分もあります。

伝説の投資家が言っていることだと思うと私は何とも感じなかったのですが、こういうのが鼻につく人もいるのかもしれませんね。

アマゾンなどで、自分の話ばかりだらだら書いている、とのレビューを書いている人が一定数いるのは、そういう感想なのかもしれません。

章ごとの要約メモ

以下では、私が読みながら取ったメモを紹介します。

かなり主観的なものですが、要約に近いもののつもりです。

特に面白かったところや、私にとって勉強になった部分もメモしています。

そういうところは、なるべく括弧()で括っていますが、主観が入った要約といったところです。

どんな本かと思っている方に参考になればうれしいです。

それと、第2部と第3部の最後に、それぞれのまとめが箇条書きになっています。

もし本屋で立ち読みしながら購入を検討できるなら、これらを見ると、どういう内容の投資本かよくイメージできると思います。

ミレニアム版への序章

- 1990年に初版が出たあと、2000年のミレニアム版へ寄せた改訂序章。

1990年台の株式相場を簡単に概観したあと、当時の新しい事象をまじめに解説している。

(25ページあり、読み応えのある文章です。) - 当時もてはやされていたIT株の高騰に警鐘を鳴らしている。

IT株なら何でも高値になっている中、昔ながらの産業同様、多くのIT企業が消滅し一握りの企業だけが勝者として残る流れになるだろうと予言している。

(その後、ITバブルが崩壊し、経済が混乱したことはよく知られていることだから、さすがの先見の明です!) - アマゾン、マイクロソフト、シスコの凄さは、科学技術が苦手な著者でも分かった。

- 大きな下げを予想して売るのは難しいし、下げに続く上昇相場に備えて買い戻すことはもっと難しい。

- 不安材料が誇大に発信されることは多いから、気を付けなければいけない。

プロローグ/アイルランド便り

- ファンドマネージャー時代のアイルランド休暇旅行を、ユーモアたっぷりに書いている。

- 暴落時のパニック売りは禁。

- (伝説のファンドマネージャーでもこんなに不安に苛まれながら取引しているのかと、とても興味深く、巻頭で読者を惹きつける魅力十分のプロローグ。)

はじめに/アマチュアの強み

- アマチュア投資家は、プロの真似でなく、自分の調査に基づいて投資すべき。

- 消費者や仕事の知識から、よい投資先を見つけられることは多い。

日常的に接する企業がテンバガーになった例は多いし、その成長の初めから投資できなくても、大きな利益をあげることができる。

よく知らない業界でなく、自分が詳しい業界で投資した方が良い成績を期待できる。 - よさそうな企業を見つけた後の第2段階として、必ず、しっかり調査して買うべきだ。

- (日常の中で出会う素晴らしい新製品の中から、テンバガーが出た実例を列挙しながら教えてくれるので、モチベーションを高めてから本編を読み始めることができます‼)

第1部 投資を始める前に

- 第1部では、あまり詳細に立ち入らずに、投資家として持つべき基本スタンスを述べている。

- 成長を期待できる株を割安で購入すべしという結論。

第1章 株式投資家になるまで

- ピーター・リンチが職業投資家となるまでの経緯―ゴルフ場のアルバイトをしていて機会をつかんだことなど―が紹介されている。

- 「株価は常に論理的に動く」という学術的なアプローチに対する著者の不信感も述べられる。

- (著名投資家である著者の人となりが知れるので、とても楽しんで読めました。

次章以降も読みやすくなります。)

第2章 ウォール街の矛盾した表現

- テンプルトン、バフェット、ソロス、ロジャーズなど著名投資家のことが、ピーター・リンチの言葉で短く紹介される。

- ファンドが市場平均インデックスを上回れないのは、縛りが多いせい。

むしろ個人投資家の方が、自由に投資できる分チャンスがある。

第3章 これはギャンブルなのか? 何なのか?

- 債権より株に投資すべし。

- 暴落後に気持ち、ムードが覚めた時に買うのが良い。

- 「私にとって、投資は、なるべく採算が合うように運用するギャンブルである。」

第4章 鏡の前のテスト

- 家は税制の優遇が受けられるから、株以上に家に投資するのは有利。

(国が違うので、日本では当てはまらない⁉) - 忍耐強く、正しい逆張り投資をせよ。

第5章 相場はよいかって? そんなこと聞かれても困る

- エコノミストの景気予測は当たらない。

- 相場と関係がない良い株を買うべき。

- 割安で、成長する株を買うべし。

第2部 有望株の探し方

- 第2部では、具体的に踏み込んで、よい株の探し方、調べ方を解説している。

第6章 10倍株をねらえ

- テンバガーを見つけるには、自分の専門分野や消費者としての知識を頼って探すとよい。

第7章 ついに見つけたぞ! 何を?

- 大企業では、新商品の貢献は小さい。

小さい会社の方がヒット商品での株価の増え方が大きい。 - 株は6種類のカテゴリーに分けて考え、扱い方もカテゴリーごとに違う。

第8章 完璧な株、なんて素晴らしい!

- 良い株のポイントを13挙げて解説している。

注目されていない、ハイテクでない、消耗品製造、自社株買いをしている、...。

第9章 私が避ける株

- 成長産業の企業より、斜陽産業の独占企業に投資せよ。

- 収益がない企業の株は、収益が上がるようになるまで待ってから買っても遅くない。

第10章 収益、収益、そして収益

- 長期的に株価は、収益を反映する。

- PERが高すぎる株はダメ。

- PERが低いのも、低成長株なのでよくない。

- PERの時間変化を見ながら投資せよ。

- 企業の収益拡大戦略を調べること。

第11章 2分間の訓練

- 株を買う前に2分間、買う理由(=ストーリー)を反芻せよ。

- 新しい成長戦略が成功し始めるのを待ってから株を買うこと。

第12章 事実を手に入れる

- 企業に電話で問い合わせて調査する。

- 実地調査する。

- 年次報告書の見方の解説。

- ネットキャッシュ(流動資産から長期負債を引いた数字)を株数で割って計算した1株当たりのキャッシュは、株価の何割を占めるか?

- 株数の時間変化を見て、自社株買いの勢いを確認する。

第13章 知って役に立つ幾つかの数字

- PER、1株当たりのキャッシュ、負債、在庫、利益、成長率、...、の見方を解説。

- 簿価は実際を反映しない。

- 最重要の数字は、利益。

- 利益成長率はPERより重要。

第14章 ストーリーを再チェックする

- ストーリー(株を買ったり保有したりする理由・根拠)は、時間が経つと変わる。

- 変わり目に気づき、調査し直して、正しく対処することが必要。

- (著者自身が失敗した投資について「塩漬けにせざるを得ないだろう」と書いているのが、率直な人柄が感じられて面白かった。)

第15章 最終チェックリスト

- 6種のカテゴリーの株について、それぞれ重要なチェックポイントが箇条書きでまとまっている。

- 続いて、「第2部のポイント」小節で、重要事項が箇条書きでまとまっている。

繰り返し見返すのに便利。

第3部 長期的視野

- 体系だって投資指南をした第2部で扱わなかった話題を、章ごとに個別に扱う。

第16章 ポートフォリオをつくる

- アマチュアでも個別株投資するなら、年率12-15%のリターンを目指すべき。

- 高値掴みは本当の悲劇。企業成績がよくても株価が上がらないから。

- 株を売るときは、現金化せずに、別の株に買い替える。現金で持っておくことはしない。(著者の投資スタイルはそう、ということ。)

- 良い株が下がったら、買い増す。相場につられて売ってしまうのは悲劇だ。

- 高くなったら売るのでなく、ストーリーがなくなるまで保有する。

第17章 売り買いのベストタイミング

- 年末に低位株(株価が安い株)が売られる傾向がある。

- 数年に1度の暴落は、買い増しのチャンス。

- 上がった株を持ち続けるのは難しいが、辛抱強く持ち続けることが大利益につながることがある。

- 恐怖心をあおる不吉なメッセージはあまりに多いが、惑わされてはいけない。

- ストーリー(株を買った理由)がなくなったかどうかで、売り時を判断せよ。

- 6つの株カテゴリーそれぞれについて、売り時の判断のヒントがまとまっている。

第18章 株価についてよく聞く多くの馬鹿げた(そして危険な)話

- 株についての間違った格言について反論を解説。

- 反論されるのは、「もうこんなに下がったのだから、これより下がりようがない」、「株価が底値にきたら、それとわかる」、「こんなに株価が上がってしまって、これ以上の上値などあるはずがない」、「結局、株価は戻る」、「保守的な株はあまり値が動くことはない」など。

- (プロ中のプロならではの説得力。)

第19章 オプション、先物、カラ売り

- オプションや先物は、普通株以上に難しく、手を出すべきでない。普通株投資だけでも、大変なのに。

- バフェットもオプションは違法にすべきと言っている。著者も賛成である。

- 空売りは、損失が青天井なため、危ない。

正しい投資判断でも、相場が逆に動く場合はよくあるため。

第20章 5万人のフランス人も間違えることはある

- (章題の意味がわからないです。英語でも、”50,000 Frenchmen can be wrong”なので、そのまんまです。なにかのジョークになっているのでしょうか?)

- 歴史的事件とそのときの株の動きを回想し、株価が当然と思われる方向と逆に動くことが多いことを指摘。

- 月曜効果(月曜日は株価が下がる)は、ある。

- 悪い方向への変化が誇張されてニュースになりがちだが、悲観してはいけない。いつも必ず乗り越える力はある。(もちろん、株価についても。)

- 全体が悪い状況の中でも、よいものは残っている。そういうものを探して投資を続けること。

- (アメリカ経済の発展に対する明るい信念が、書物の最後に表出されること、ロマンチックです。)

- 第3部の要点が、箇条書きでまとめられている。

エピローグ/備えあれば憂いなし

- プロローグに呼応する形で書かれた2ページの短いエピローグ。

訳者あとがき

- 訳者たちがピーター・リンチにインタビューした際の感動が短くつづられている。

- 本書の原題「ワンアップ・オン・ウォールストリート」はゴルフ用語が由来とのこと。意味も解説される。

(ゴルフが分からない私には、説明を読んでも、雰囲気しかわかりませんでした...。)

まとめ―テンバガーを当てたい人、バリュー投資を目指す人、脱投資初心者したい人には、ぜひおすすめ‼

- ピーター・リンチ「株で勝つ」は伝説のファンドマネージャーが書いた成長株、バリュー投資の教科書。

- ピーター・リンチのマゼラン・ファンドの投資成績を、若き日のウォーレン・バフェットの投資成績と比較する解析をしてみました。

- 「株で勝つ」は、株投資に特化した投資本。

- 成長株に重きを置いたバリュー投資の指南書です。

- 消費者や職業上の知識をきっかけに良い株を見つけることを勧めています。

- 初心者にもわかりやすい本格投資本です。

- グレアム「賢明なる投資家」、マークス「投資で一番大切な20の教え」と読みやすさを比較すると、圧倒的に「株で勝つ」は読みやすい。

- ユーモア豊富な著者の人物を強く感じながら読み進めることができるのも大きな魅力。

- 「株で勝つ」の章ごとの要約メモを作成し、紹介しました。

初心者でも読みやすい本格的な株投資本の名著です。

テンバガーを当てたい人、バリュー投資を目指す人、脱投資初心者したい人には、ぜひおすすめの一冊です‼

関連記事:

バリュー投資の名著4冊をまとめて比較紹介した記事

「ピーター・リンチの株で勝つ」を含め、バリュー投資の名著と名高い指南書4冊を、比較紹介した記事を書きました。

あわせて参考にしていただければ幸いです。

以下の画像を使用させていただきました:

コメント