米国株はいったいバブルなのか!?

気になりますよね。

本記事では、アメリカの著名投資家たちの意見を紹介しながら、米国株価の現状を考えます。

もし米国株がバブルなのなら、そのうちに来る暴落のときに日本株も一緒に下がるのかも、データを見ながら考えます。

最後に、来るかもしれない暴落に対して、どのように備えるべきかも考察します。

米国株バブルの議論の現状

バブル議論の発端と、最近の肌感覚

2020年の夏以来、ダウ、S&P500、NASDAQの米国株の主要指数が史上最高値を更新しつづけてきました。

そして2020年夏、コロナ下での史上最高値に対して、バブルが始まっているのではないかという声が聞こえ始めていました。

国内の話ながら、ここ1カ月ほどyoutubeで、大物俳優が資産運用の大切さを力説するCMを頻繁に目にするようになりました。

靴磨きが証券取引を話題にしているのを見て大恐慌を予見した1920年代の投資家の伝説との相似を思い、いよいよ大暴落が迫ってきているのかもしれないと、心配に感じているところです。

株式指数のチャートは、TradingView社提供。

海外ユーチューバーの間の議論の現状

ちょうど時を同じくして2021年6月くらいから、海外のユーチューバーの間で、バブルの可能性についての議論が非常に盛り上がっています。

直接のきっかけは、後述する6月半ばのマイケル・バリーのツイートです。

以来、キャシー・ウッドやレイ・ダリオもこのことについて意見を表明しており、それに追随してyoutube上で議論が盛り上がっているところです。

本記事の内容

いくつかの動画を視聴し、勉強になったので、自分の考えをまとめるためにも、記事に書いてみることにしました。

著名投資家たちの論点を整理して、考えるヒントにしたいと思います。

私自身がバリュー投資の教科書ばかりを勉強してきたこともあり、バブルであると指摘する投資家たちの意見の紹介の方が長くなります。

ただし、後半では反対意見の有名投資家たちも紹介します。

また、米国株の暴落が起こった場合に日本株も影響を受けるのかどうかと、来るかもしれない市場暴落に備えて私たち投資家ができる備えについても考察します。

どなたかの参考になれば幸いです。

本記事を読んで投資の損得に直接影響が出るようなことはないだろうと思っていますが、言い尽くされてきた通り、投資は自己責任でお願いします。

マネー・ショートの投資家マイケル・バリーの見解

前々から米国株式市場がバブルになっているのでないのかということは2020年夏ごろにはすでに言われ始めていたのですが、この6月からの議論の直接のきっかけはマイケル・バリーのツイートです。

ここでは、

- マイケル・バリーとはどういう人で、どうしてこんなに注目される人物なのか

- これまでに的中させてきた相場についての予言

- 米国株のバブルについてのツイート

について、振り返ります。

マイケル・バリーって、誰?

マイケル・バリーのバブルに関するツイートが非常に話題になったのは、過去にも相場の動向を言い当ててきた投資家だからです。

まず、マイケル・バリーという投資家がどういう人なのかと、これまでに的中させてきた金融についての予言を紹介します。

映画で有名になったファンド・マネージャー

マイケル・バリーが有名になった一番の理由は、映画「マネー・ショート」の主人公のモデルの一人となったからです。

ブラッド・ピットやライアン・ゴスリングも主演し、ヒットしたこのハリウッド映画は、ノンフィクション小説を原作とする映画です。

マイケル・バリーは実在の人物のまま、主人公として描かれ、クリスチャン・ベールが演じました。

映画の中でのベールの怪演(快演という言葉では弱すぎるように思います)が素晴らしかったので、登場人物の中でもっとも印象に強い人物でもあります。

「マネー・ショート」は、投資をしている人なら、とても面白く見ることができる映画だと思います。

私も大変おもしろかったと同時に勉強にもなったので、本ブログでは映画「マネー・ショート」について紹介記事も書きました。合わせて読んでいただければ幸いです。

サブプライム・バブル時の空売り

この節は、映画「マネー・ショート」をこれから見る方には、ネタバレになってしまいますのでご注意を。

私としては、結末はある程度推して知るべしなのと、知っていたとしても最高におもしろい映画だとは思いますが。

2000年代半ばのサブプライム・ローンによる住宅価格の高騰期には、ヘッジ・ファンドのマネージャーを務めていたマイケル・バリーはいち早く市場がバブルになっていることに気づき、CDS(クレジット・デフォルト・スワップ)を空売りします。

結末はもちろん、2008年にリーマン・ショックで市場が大暴落し、バリーは巨大な利益を手にしました。

つまり、マイケル・バリーは、リーマン・ショックを前もって正しく予見していた数少ない投資家のひとりです。

ただし、バリーが逆張りの空売りをかけてから実際にリーマン・ショックが起こるまでは2年間かかりました。

その時間を待つ間の主人公たちの様子は、映画の大きな見どころのひとつです。

市場が高騰したからと言っていつバブルがはじけるのかは誰にもわからないという教訓でもあります。

以上、映画「マネー・ショート」で紹介されていることですが、映画の影響はやはり絶大です。

英語の記事では、バリーは”マネー・ショートの投資家”と紹介されている場合がほとんどです。

2021年初頭にテスラ株の下落を予言、的中させた

その後のマイケル・バリーの動向は私はフォローしていないのですが、この半年くらいの間でバリーは注目を集める発言を何度かしています。

マイケル・バリーは、2021年1月7日(木)にTwitterで、テスラの株を空売りしていることをツイートしました。

テスラの株価が下がるという予言です。

次のグラフは、過去半年ほどのテスラ株価の推移です。720ドルから880ドルに上げる大きな陽線があった週の後半のTweetだったのだと思いますが、その後、株価は見事に600ドル以下まで下落しました。

テクノロジー株がバブルになっているかもしれないとの声も出始めていたころだと記憶しますが、当時最も勢いがあったテスラ株の下落を予言したのは、大きな話題を呼びました。

Tweetの詳細については、2021年1月8日のインサイダーの記事(英語)で確認しました。 株式チャートは、TradingView社の提供。

ビットコインの暴落を予言し、的中させた

2021年のビットコイン価格の推移は、テスラのイーロン・マスクCEOの発言に大きな影響を受けました。重要イベントを時系列で並べると、以下の通りです。

- 2月初旬 テスラが$15億のビットコインを購入したことと、ビットコインでの支払いを受け入れることをアナウンス。

- 3月1日 マイケル・バリーが、ビットコインが投機的バブルになっていること、暴落が予想されることをTweet。

- 5月13日 気候変動問題への懸念を理由に、テスラでのビットコインの受付を中止するとイーロン・マスクがTweet。ビットコインは2日間で50%近く下落。

テスラによるビットコイン受け入れ中止がなければ、暴落はもっと遅かったのかもしれませんが、注目すべきは、マイケル・バリーの予言がここでも大的中したことにあります。

Tweetの詳細については2021年3月1日のインサイダーの記事を参考にしました。株式チャートは、TradingView社の提供。

マイケル・バリーの米国株バブルに対する警鐘

テスラ株とビットコインの暴落の予言の後で、マイケル・バリーは証券取引委員会(SEC)の調査を受けたようです。

影響力のある人物の特定の株についての発言が、株価操作に相当する場合があるためという理由だったようです。

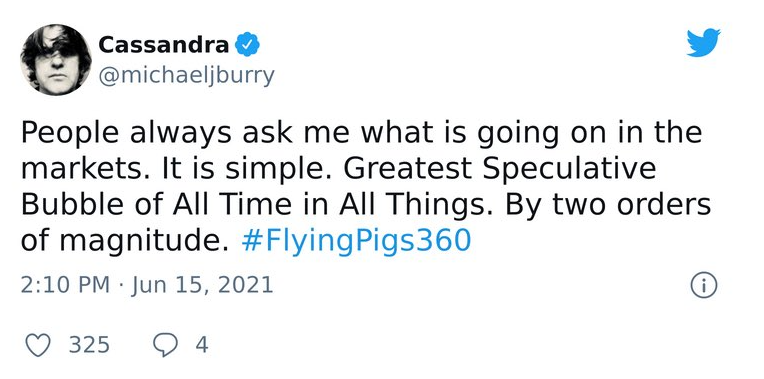

その後、何か月かの間いっさいTwitter発言をしなかった後で、バリーは6月15日に次のTweetをします。

これが、6月以降に米国株バブルに関する議論が大きく盛り上がった直接のきっかけです。

翻訳すると、「人々は私に、マーケットで何が起きているのかを尋ねる。答えはシンプルだ。あらゆる時代、事物のなかで最大の投機的バブルだ。2桁も膨れ上がっている。」といったところでしょうか。

最後の「2桁」が何の意味かは、よくわかりませんでした。株価が100倍に膨れ上がっている(バブル崩壊時に100分の1になる)わけではないでしょうから。ユーチューバーたちも、この部分の解説は避けて通っているようです。

マイケル・バリーはこのtweetを投稿したあと、アカウントを削除してしまいました。

それでも、このツイートはとても話題になっています。

チャーリー・マンガーの見解

こちらは、さらに4カ月近くさかのぼるインタビューでのことですが、チャーリー・マンガーもバブルを指摘していました。

投資の神様ウォーレン・バフェットの盟友チャーリー・マンガー

ウォーレン・バフェットは投資の神様と呼ばれる人物です。

驚異的な投資リターンはもちろん、それだけでなく、有望な企業を買収し傘下に収める独自の手法でバークシャー・ハサウェイを世界トップ10の大企業に育てあげた経営手腕が高く評価されているのだと思います。

チャーリー・マンガーはバフェットがもっとも信頼する経営上のパートナーで、バークシャー・ハサウェイの副会長として手腕を振るってきました。

投資家としても高名な人物で、バフェットが「賢明なる投資家」に寄せた補遺に若い頃の投資成績が紹介されています。

このことは、以下の記事でもうすこし詳しく紹介しています。

チャーリー・マンガーのバブルに関する見解

次のビデオの 5:28 あたりからのQ&Aは、2021年2月末のインタビューだと思います。

チャーリー・マンガーは、「悪い結末が待っている。いつになるかはわからないけれど。」と答えており、現在の市場がバブルになっているとの考えをはっきり表明しています。

さらに、10:45からのQ&Aで、金利が低いなかでのバブルの中で投資家がどうすればよいかを問われた際に、高くなってしまっているPERの株を持ち続けることはしかたがない、ただし高い値段で新規に買うことはしないともアドバイスしています。

上の動画でも、チャーリー・マンガーは、経済に対する自分の考えをしっかり述べています。

現在97歳とは思えないほどの頭脳明晰ぶりです。

バフェット指標:データで見るバブルの兆候

バブルかどうかを客観的に評価するには、やはりデータを確認したいところ。

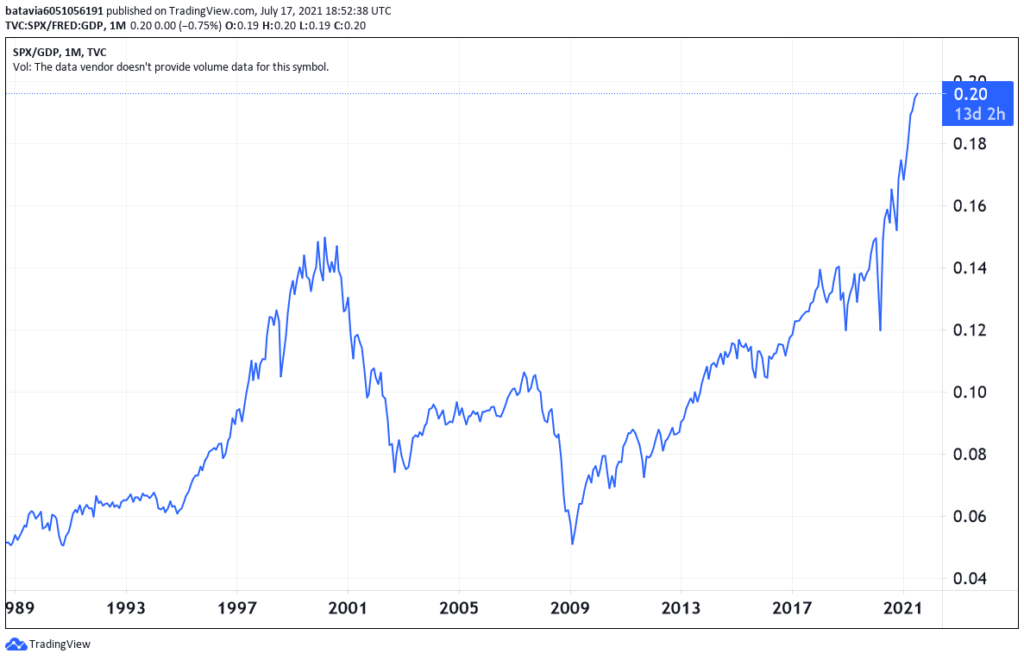

投資の神様ウォーレン・バフェットがこの目的で考案したのが、バフェット指数です。

バフェット指数 = 株価指数(S&P500)/GDP

国内の主要企業全体の本質的価値はおおざっぱにはこれらの企業の稼ぎの総和くらいであると考え、だいたい国家総生産GDPに比例するべきというのは、直観的にわかりやすい考えです。

だから、国内の主要企業全体の時価総額とGDPの比をとれば、株が本質的価値の何倍くらいの価格で取引されているかを大雑把に理解できるという思想です。

主要企業の時価総額の総和を取って算出している場合もあるようですが、単純に S&P500指数の値とGDPの比でバフェット指数とする算出が多く利用されているようです。

1990年代からのバフェット指数の推移を示したのが次図です。

高水準のバフェット指数はバブルを示唆します。現在の値は2000年のごろにあったITバブル時期よりも高く、危険な水準にあると言えます。

よく見ると、コロナ前にはバフェット指数は、ITバブル期に迫っていたわけです。

ウォーレン・バフェット率いるバークシャー・ハサウェイが多くの資産を現金で保持しているのは、2020年の春にはすでに評判になっていました。

バフェット指数のチャートは、TradingViewで作成。

日本株はどうなる!?

日本株のバフェット指数

日本についてのバフェット指数は、あまりチャートを見かけないのですが、gurufocus.comの日本のバフェット指数についてのページ で見ることができます。

著作権の関係でここでは図を貼り付けることができませんが、このページ中の”Japan Original and Modified Ratio of TMC over GDP (%)”という図で表示期間を”All”とすると(緑線で)1980年以降のバフェット指数の変遷を確認できます。

1989年のバブル期のピークで145%だったバフェット指数は、現在では150%になっています。

日本の株式市場もバブルにあると考えるべきというデータになっています。 (計算方法が違うので、バフェット指数の単位や数字の大きさは、前節で示した米国株の場合と違います。)

米株が暴落すると日本株も一緒に下がるの⁉

バフェット指数を見る限り、日本株もバブルになっている感じです。

次の疑問は、米国株がそのうちに暴落するときに、日本株は同時に下がるのかです。

ここでは、データを遡り、過去の暴落ではどうだったかを考えます。

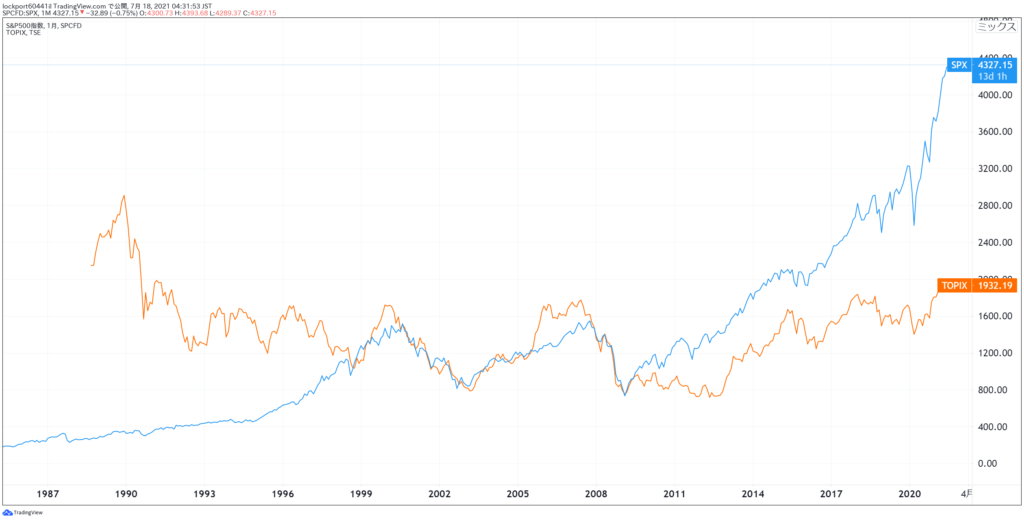

次の図は、青い線がS&P500、赤い線がTOPIXの1988年以降の価格変動を示したチャートです。

このグラフ中での大きな暴落は、以下の3回です。

- 1989年 日本のバブル崩壊 → 米国株価に影響なし

- 2000年 米国ITバブル崩壊 → 日本株は連動して暴落

- 2008年 米国リーマンショック → 日本株も連動して暴落

日本のバブル崩壊が米国株価に全然影響を与えなかったのは、米国経済がそれだけ巨大で強靭だからなのか、国籍をまたいだ経済の関係が今日ほどには発達していなかったからなのか、はたまた影響が一方通行だからなのかは、わかりません。

最近の2回の暴落については、米国が発生点であることが明確になっていて、日本株も完全に連動して下落しました。

そう思うと、次に米国株式市場が暴落する時も、日本株も影響を受ける可能性が高いように思います。

S&P500とTOPIXの比較チャートは、TradingViewで作成。

こうして米国と日本の株価の推移を直接比較してみると、①民主党政権(2009-2012)、②10%への消費増税(2019年10月)、③日本のコロナ対応(2020年2月~)は、日本経済に大変な重しになったのが改めて明瞭になります。データを見るって、大切ですね。

私はまだ政治経済にあまり興味がなかった頃だからよくわからないけれど、1990年代のバブル崩壊の後処理も、相当まずい政策を続けたのでしょうか。

反対の主張の著名投資家たちの主張

ここまで、実績のある著名投資家たちを引用しながら、米国株式市場がバブルにあるらしいということをお話ししてきました。

けれども、バブルではないと主張している、やはり大変に高名なファンド・マネージャーたちもいます。困惑してしまいますね。

バブルであると言っているマイケル・バリーとジェレミー・グランサム、バブルでないと言っているレイ・ダリオとキャシー・ウッド。

次のビデオでは、これら著名投資家たちのバブルか否かについての主張を、10分ほどの短いビデオにまとめており、面白かったです。

バブルに対する警鐘を鳴らす投資家たち

- マイケル・バリーは、すでに詳しく紹介しました。

- ジェレミー・グランサムは、Grantham, Mayo, & van Otterloo資産運用会社の創始者兼投資戦略家で、日本のバブル、米国のITバブルとリーマンショックに警鐘を鳴らしていたことが高く評価されている人物です。株、債券、住宅価格と非エネルギー物価指数がすべて同時に高騰している現在の状況は、過去に類をみない危険な状況だと警鐘を鳴らしています。

バブルではないと主張している投資家たち

- レイ・ダリオは、世界最大級のヘッジファンド、ブリッジウォーター・アソシエイツの創始者です。上の動画では、ダリオは現在はバブルでないと言っている、と結論付けています。ダリオは今年の前半に、現在の米国債の供給過多が金利引き上げにつながり、結果的に株式の暴落を招く可能性を指摘し、大変注目を集めていました。私には真意がわからないところですが、興味がある方は調べてみてはいかがでしょうか。

- キャシー・ウッドは、アーク・イヴェストメント投資運用会社の創始者兼CEO。革新的な技術を主導する企業ばかりでポートフォリオを組み、驚異的なリターンを上げてきたことで注目を集めました。最大の運用商品であるARKK投資信託は、総資産250億ドル(2兆7千万円!)を運用しています。動画では、バブルではないと考えていることをはっきり表明しています。現在の革新技術はITバブルのころと違って真に革命的な技術であり、むしろ昔かたぎな株を大事に所持し続けることに対して警鐘を鳴らしています。

こんな風に大物投資家の間ですら意見が真っ二つなので、判断に迷ってしまいますよね。。。

来るかもしれない暴落に備えてどうする!?

最近私が読み終わった「テンプルトン卿の流儀」だと思うのだけれど、周りがどんなに楽観的で利益を上げている様子でも、年配のバリュー投資家が警告を鳴らしたらしっかり聞くほうがよい、という記述を読んだ記憶があります。

2000年ごろのITバブルでは、新興のIT株に投資しないウォーレン・バフェットを馬鹿にする新進投資家たちが多く現れたけれど、時の経過はバフェットが正しかったことを証明したという歴史もあります。

そう思うと、チャーリー・マンガーの警告とアドバイスは重く感じます。

そういえば、2020年の5月くらいには、ウォーレン・バフェット率いるバークシャー・ハサウェイが普段よりもはるかに多い資金を現金で保持していると報じられていました。

当時ですらバフェットは、いまの値段では欲しい株がない、と言っていました。

そして、いまでもバークシャーは総資産の30%ほどを現金で保有しています。普段より10%くらい(?)多い割合だということです。

キャシー・ウッドが正しい可能性もありますが、ここは貪欲を抑えて、可能性のある暴落に備えるべきかなと思います。

問題は、バブルだったとしてもいつ暴落が来るのかはわからないこと。

リーマン・ショック時のマイケル・バリーのように、判断が正しくても何年も経って初めて正しさが証明される場合もあること。しかも、その間株価は上がり続ける。。。

とにかく、バフェットやマンガ―の言っていることはきっと、よい会社と思ってすでに保有している株は、暴落の間も我慢して保持ことはできるだろうから、このまま保持しなさい。そして、高値での新規購入はせずに、現金を普段より多めに持っておいて暴落に備えなさい、ということなのかな、と思います。

投資経験が薄く、投資資金のほぼ100%を株で保持してしまっているシロウト投資家の私としては、どの株を現金化すればよいのか大いに悩むところです。

どの株もよく思えたから買ったのだし、アップル、グーグル、テスラ、ウォルマートも、どれも売りたくないなぁ。。。

航空株やクルーズ株もまだ売りたくないし。。。

関連記事

バリュー投資の名著4冊を、比較紹介した記事です。

ぜひ、合わせて読んでみてくださるとうれしいです!

コメント